Dieser Blog-Beitrag basiert auf dem Vortrag, den der Autor am 26.9.2023 auf dem Hamburger Forum zum Gesellschafts- und Kapitalmarktecht gehalten hat. Die vollständige Schriftfassung ist hier verfügbar.

Im Fahrwasser der Initiative für einen EU Listing Act sieht der Regierungsentwurf für das Zukunftsfinanzierungsgesetz (ZuFinG) vor, die vor 25 Jahren abgeschafften Mehrstimmrechtsaktien wieder zuzulassen – allerdings nicht uneingeschränkt, sondern ergänzt um ein Regime zum Schutz der übrigen Aktionäre. Die Abkehr vom bislang in § 12 Abs. 2 AktG statuierten Verbot der Mehrstimmrechte kommt nicht überraschend, sondern war bereits im Koalitionsvertrag angekündigt worden. Dass es sich bei der Einführung eigentlich um eine Wiedereinführung handelt (Nicolussi, AG 2022, 753), verschweigt der Entwurf nicht, sieht sich aber durch „Erfahrungen aus dem Ausland“ bekräftigt. In der Sache liegt der Wiederzulassung durch § 12 Satz 2, § 135a AktG-E eine heterogene Konzeption zu Grunde.

In der nichtbörsennotierten Gesellschaft geht es im Kern um eine Lockerung der Satzungsstrenge, die mit der Begrenzung auf das Zehnfache des Stimmrechts durch § 135a Abs. 1 Satz 2 AktG-E und den Ausnahmen vom Mehrstimmrecht bei der Bestellung von Abschluss- und Sonderprüfer durch § 135a Abs. 4 AktG-E lediglich grob eingehegt ist.

In der börsennotierten Gesellschaft konzipiert der Entwurf die Mehrstimmrechte hingegen als personalisierte Übergangsstruktur für Wachstumsunternehmen. Das verdeutlichen die Begründungen sowohl zum Erlöschen der Mehrstimmrechte im Falle der Aktienübertragung nach § 135a Abs. 2 Satz 1 AktG-E als auch zu ihrer gesetzlichen Befristung nach § 135a Abs. 2 Satz 2 AktG-E.

I. Rechtspolitische Fragezeichen

So klar der Entwurf auf den ersten Blick erscheint, verbleiben eine Reihe rechtspolitischer Fragezeichen. So erscheinen die Regelungen zum Erlöschen der Mehrstimmrechte in Teilen inkonsistent (1., 2.). Gleichzeitig lassen die Hürden für ihre Einführung und Verlängerung Zweifel an der Praktikabilität aufkommen (dazu 3., 4.). Schließlich adressieren die vorgesehenen Regelungen die Risiken von Mehrstimmrechten nur unvollständig (dazu 5.).

1. Erlöschen im Übertragungsfall bei Zulassung des Haltens durch juristische Personen?

Das Erlöschen im Übertragungsfall gründet nach dem Entwurf auf der Einsicht, „dass die bisherigen Inhaber im Umfang der Übertragung nicht mehr an der Entwicklung des Unternehmens teilnehmen. Der Zweck der Mehrstimmrechte, ihnen auch nach dem Börsengang in der Wachstumsphase eine Kontrolle über die Unternehmensstrategie zu ermöglichen, entfällt.“ Dementsprechend will der Entwurf den Begriff der Übertragung weit verstehen. Gleichwohl lässt er es zu, dass Mehrstimmrechte in börsennotierten Gesellschaften auch von juristischen Personen gehalten werden. Das führt nicht nur zu erheblichen Anwendungsproblemen bei der Übertragung von Anteilen an der Beteiligungsgesellschaft (unten II.2.). Versteht man Mehrstimmrechte in börsennotierten Gesellschaften als personalisierte Übergangsstruktur, wäre es konsequent, sie auf natürliche Personen – zumal solche in Organfunktion – zu begrenzen.

2. Nur einmalige Fristverlängerung?

Mit der Befristung der Mehrstimmrechte in börsennotierten Gesellschaften greift der Entwurf die verbreiteten Vorbehalte gegenüber einem dauerhaften Auseinanderfallen von Kontrolle und Kapitalbeteiligung auf. Dass § 135a Abs. 2 Satz 3 AktG-E den übrigen Aktionären die Möglichkeit einräumt, die Mehrstimmrechte zu verlängern, setzt hingegen einen Anreiz für den Mehrstimmrechtsaktionär, im Interesse der übrigen Aktionäre zu handeln. Es ist daher unverständlich, dass der Entwurf die Möglichkeit auf eine einmalige Verlängerung beschränken will.

3. Zu hohe Hürden für die Einführung?

Der Entwurf will die Einführung von Mehrstimmrechten nach § 135 Abs. 1 Satz 3 AktG-E nur mit „Zustimmung aller betroffenen Aktionäre“ zulassen. Das ist praktisch bedenklich, da auch gewachsene Start-ups eine breite Investorenbasis haben können. Jedenfalls besteht keine Veranlassung für ein Einstimmigkeitserfordernis, solange alle Aktionäre gleichbehandelt werden – sei es bei Ausstattung aller Aktien mit Mehrstimmrechten oder bei Ausgabe von Mehrstimmrechtsaktien unter Aufrechterhaltung des Bezugsrechts aller Aktionäre. So ließe sich ein Börsengang auch dann praktikabel vorbereiten, wenn man in den übrigen Fällen am Einstimmigkeitserfordernis festhalten wollte.

4. Zu hohe Hürden für die Verlängerung?

Die Entwurfsbegründung konzediert, dass die Befristung der Mehrstimmrechte „von Gründern […] als erneutes Hindernis für einen Börsengang wahrgenommen“ werden könnte. Vor diesem Hintergrund versteht sich, dass der Entwurf nach § 135a Abs. 2 Satz 4 AktG-E für die Verlängerung der Mehrstimmrechte abweichend von ihrer Einführung einen Beschluss mit qualifizierter Mehrheit genügen lässt. Es darf jedoch bezweifelt werden, dass Gründern damit ein aussichtsreicher Weg eröffnet ist, langfristig die Zügel in der Hand zu behalten. Insofern wäre eine Absenkung des Quorums auf die einfache Mehrheit der außenstehenden Aktionäre erwägenswert, zumal auch eine solche nicht ohne die Unterstützung von institutionellen Investoren zu erreichen wäre.

5. Hinreichende Erfassung der Risiken?

Der Regierungsentwurf begründet die Notwendigkeit gesetzlicher Schutzvorkehrungen damit, dass die Inhaber von Mehrstimmrechten „ein verhältnismäßig geringeres Risiko beim Scheitern des Unternehmens [tragen], zudem sind Missbräuche und Interessenkonflikte denkbar“. Diese Problemanalyse trifft zu. Sie bringt indes nicht deutlich genug zum Ausdruck, dass (a) die Governance-Risiken zunehmen, je geringer der Kapitalanteil des kontrollierenden Aktionärs ist, und (b) die Zunahme jener Risiken umgekehrt proportional zur Abnahme des Kapitalanteils verläuft.

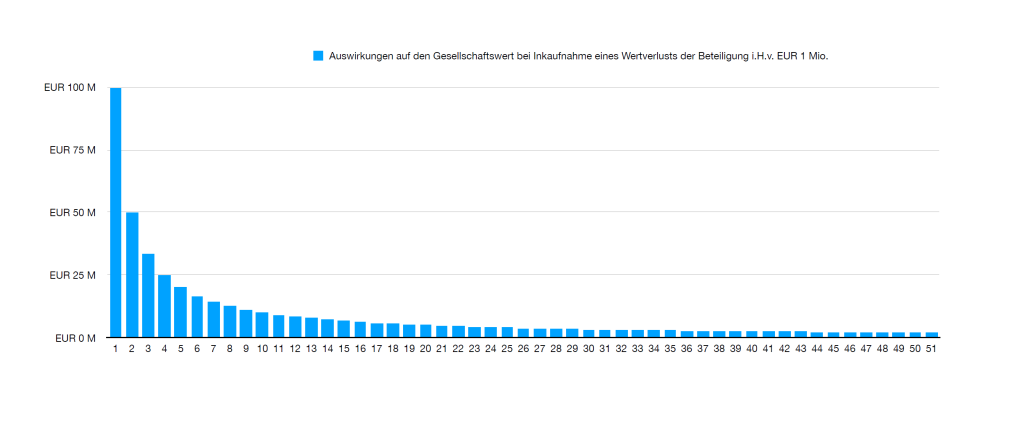

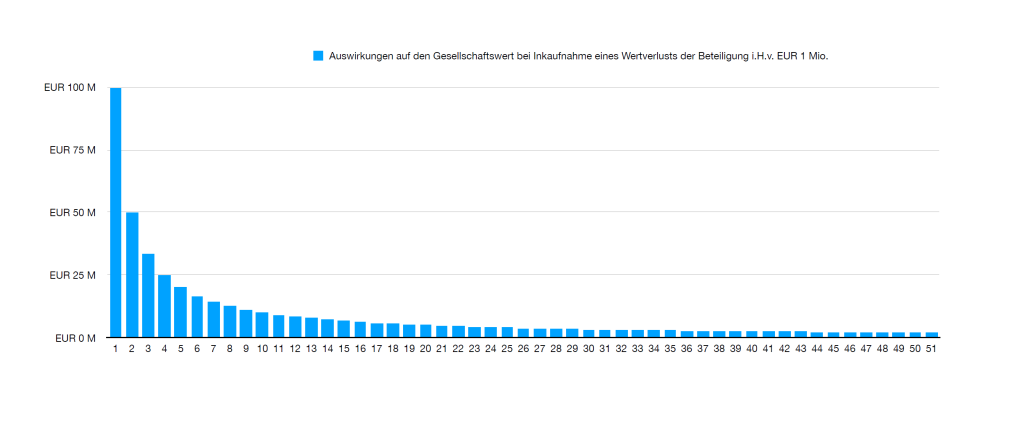

Das illustriert der Unterschied einer Kontrolle mit verschiedenen Kapitalanteilen bei der Verfolgung einer Geschäftsstrategie mit negativem Erwartungswert, aber privaten Vorteilen – z.B. in Form der Verfolgung von politischen Überzeugungen à la Twitter / Elon Musk: Ist der kontrollierende Minderheitsaktionär für diese Überzeugung bereit, einen Wertverlust seiner Beteiligung in Höhe von EUR 1 Mio. in Kauf zu nehmen, so impliziert das bei 20 Prozent Kapitalbeteiligung die Inkaufnahme einer Verminderung des Gesellschaftswerts in Höhe von EUR 5 Mio., bei 10 Prozent Kapitalbeteiligung von EUR 10 Mio., bei 5 Prozent Kapitalbeteiligung von EUR 20 Mio., bei 3 Prozent Kapitalbeteiligung von EUR 33 Mio. und bei 2 Prozent Kapitalbeteiligung von EUR 50 Mio.

Hieraus folgt zugleich, dass sich das klassische Missbrauchsrisiko der Vermögensverschiebung auf den kontrollierenden Aktionär (sog. tunneling) durch Mehrstimmrechte potenziert, weil der Mehrstimmrechtsinhaber den Kapitalabfluss auf Seiten der Gesellschaft nur im Umfang seines Kapitalanteils finanziert.

a) Deckelung auf das Zehnfache des Stimmrechts

Dieses Risikoprofil adressiert der Entwurf unzureichend, indem er mit § 135a Abs. 1 Satz 2 AktG-E Mehrstimmrechte auf das zehnfache Stimmrecht deckelt. Diese Deckelung soll zwar sicherstellen, dass „die Inhaber der Mehrstimmrechte für die Kontrolle zumindest einen relevanten Anteil am Grundkapital halten müssen.“ Tatsächlich kann bei einem zehnfachen Stimmgewicht bereits ein Kapitalanteil von knapp über 9 Prozent genügen. Zudem steht der Entwurf einer Verbindung von Mehrstimmrechten mit der Ausgabe stimmrechtsloser Vorzugsaktien nicht entgegen, sodass die Mehrstimmrechte bereits bei unter 5 Prozent Kapitalanteil eine Mehrheit der Stimmrechte vermitteln. Und dabei bleibt noch unberücksichtigt, dass angesichts der Hauptversammlungspräsenzen bereits ein deutlich niedrigerer Kapitalanteil genügen dürfte.

Es liegt freilich in der Einschätzungsprärogative des Gesetzgebers, in welchem Umfang das Auseinanderfallen von Kapitalbeteiligung und Stimmrecht hingenommen werden kann. Es erscheint gleichwohl erwägenswert, zu regeln, dass Vorzugsaktien ohne Stimmrecht nicht ausgegeben werden dürfen, wenn die Satzung bereits Mehrstimmrechtsaktien vorsieht.

b) Minderheitskontrolle ohne unabhängige Aufsichtsratsmitglieder

Selbst wenn man davon ausgeht, dass das geltende Aktienrecht die Governance-Risiken materiell aufzufangen vermag, erscheint es doch bedenklich, auf die Kontrolle durch jene Aufsichtsratsmitglieder zu vertrauen, die der Mehrstimmrechtsaktionär selbst bestellt hat. Es erscheint daher erwägenswert, den übrigen Aktionären die Bestellung zumindest eines Aufsichtsratsmitglieds anheimzustellen.

c) Unveränderte Aufgreifschwelle für Related Party Transactions

Da Mehrstimmrechte die Anreize für tunneling erhöhen, rückt bei ihrer Zulassung das Regelungsregime für related party transactions in den Fokus. Dieses erweist sich zwar insofern als gewappnet, als § 111b Abs. 2 AktG bereits vorsieht, dass bei der Beschlussfassung des Aufsichtsrats konfliktbefangene Mitglieder ihr Stimmrecht nicht ausüben können. Da kontrollierende Minderheitsaktionäre jedoch bereits aus geringen Wertverschiebungen erhebliche Vorteile ziehen können, erscheint erwägenswert, die in § 111b Abs. 1 AktG definierte Aufgreifschwelle für Geschäfte mit Mehrstimmrechtsaktionären niedriger anzusetzen – jedenfalls, wenn man es dabei belassen wollte, dass diese die Gesellschaft mit einer Kapitalbeteiligung von unter 10 Prozent beherrschen könnten.

d) Kein Dispens der Mehrstimmrechte für Say on Pay, Disposition über Ersatzansprüche

Dieselben Erwägungen streiten dafür, vergütungsbezogene Hauptversammlungsbeschlüsse in den Katalog des § 135a Abs. 4 AktG-E aufzunehmen und die Mehrstimmrechte insoweit zu dispensieren. Denn ein kontrollierender Minderheitsaktionär beschließt insoweit über die Vergütung von ihm strukturell nahestehenden Personen, während die hierfür anfallenden Kosten von den übrigen Aktionären getragen werden. Aus denselben Gründen sollten Beschlüsse über den Verzicht auf Ersatzansprüche gegen Organmitglieder vom Mehrstimmrecht ausgenommen werden. Eine solche Ausdehnung wäre – ebenso wie die Erstreckung auf Beschlüsse zur Geltendmachung von Ersatzansprüchen gemäß § 147 AktG – außerdem nur konsequent, nachdem der Entwurf mit § 135a Abs. 4 AktG-E die Mehrstimmrechte bereits für die Bestellung von Sonderprüfern dispensiert.

II. Ausgewählte Anwendungsprobleme

Unabhängig von den vorstehend diskutierten rechtspolitischen Fragen wirft der Entwurf eine Reihe von Anwendungsproblemen auf, die im Gesetzgebungsverfahren noch geklärt werden sollten.

1. Mehrstimmrechte und künftige Kapitalmaßnahmen

a) Notwendigkeit von Sonderbeschlüssen?

Nach der Entwurfsbegründung bilden Mehrstimmrechtsaktien eine eigene Gattung. Mit Blick auf § 11 Satz 2 AktG kann daran kein Zweifel bestehen. Zweifelhaft erscheint demgegenüber, ob der Entwurf auch die Konsequenzen im Blick hat. Denn der Gattungsbegriff macht bei künftigen Kapitalmaßnahmen Sonderbeschlüsse gemäß § 182 Abs. 2, § 222 Abs. 2 AktG notwendig – und das verschiebt wiederum das Machtgefüge zwischen mehr- und einfachstimmberechtigten Aktionären. So erhält einerseits der Mehrstimmrechtsaktionär ein noch stärkeres Vetorecht. Vor allem aber stärkt die Notwendigkeit von Sonderbeschlüssen die Position der übrigen Aktionäre gegenüber dem Mehrstimmrechtsinhaber. Denn ebenso wie die Mehrstimmrechtsaktien bilden dann auch die einfachstimmberechtigten Aktien eine separate Gattung, von deren Zustimmung der Erfolg der Kapitalmaßnahme abhängt. Und bei dieser Beschlussfassung ist der Mehrstimmrechtsaktionär gänzlich außen vor: Er gehört nicht zur Gattung und ist deshalb nicht stimmberechtigt.

b) Bezugsrecht auf Mehrstimmrechtsaktien?

Nimmt man § 135a Abs. 1 Satz 3 AktG-E beim Wort, bedarf die Ausgabe von Aktien mit Mehrstimmrechten stets der Zustimmung aller betroffenen Aktionäre. Die dahinterstehende Sorge vor einer Verschiebung der Stimmrechtsverhältnisse hat ihre Berechtigung. Im Rahmen von Kapitalerhöhungen ist die Ausgabe neuer Mehrstimmrechtsaktien jedoch für die Wahrung der Stimmrechtsverhältnisse erforderlich. Denn die überproportionale Stimmkraft des Mehrstimmrechtsaktionärs verwässerte, würde er mit den übrigen Aktionären lediglich einfachstimmberechtigte Aktien beziehen. Selbst wenn man mit der herrschenden Lehre annimmt, dass § 186 Abs. 1 Satz 1 AktG ein verhältniswahrendes Gattungsbezugsrecht gewährt, wirft § 135a Abs. 1 Satz 3 AktG-E die Frage auf, ob eine verhältniswahrende Kapitalerhöhung dann trotzdem die Zustimmung aller betroffenen Aktionäre verlangt.

2. Anwendungsprobleme der Erlöschenstatbestände

a) Kontrollwechsel bei juristischer Person als Übertragungsfall?

Die wichtigste Frage bei der Anwendung der Erlöschenstatbestände betrifft den Übertragungsfall. Die Entwurfsbegründung will den Begriff weit verstehen, weil damit „[d]er Zweck der Mehrstimmrechte, ihnen auch nach dem Börsengang in der Wachstumsphase eine Kontrolle über die Unternehmensstrategie zu ermöglichen, entfällt“. Dass der Entwurf es gleichwohl zulässt, dass Mehrstimmrechte von juristischen Personen gehalten werden, ist rechtspolitisch schwer verständlich (oben I.1.). Sollte daran festgehalten werden, wäre es dringend erforderlich, die Kriterien festzulegen, nach denen die Übertragung von Anteilen an der Beteiligungsgesellschaft als Übertragung im Sinne des § 135a Abs. 2 Satz 1 AktG-E zu qualifizieren ist. Insoweit gälte es insbesondere, das Verhältnis zum Zurechnungsregime des WpÜG zu klären.

b) Einbeziehung in den Freiverkehr ohne Zustimmung der Gesellschaft?

Die Erlöschenstatbestände gelten nicht nur für börsennotierte Gesellschaften, sondern auch für Gesellschaften, deren Aktien in den Handel im Freiverkehr einbezogen sind. Diese Einbeziehung erfordert indessen kein Einverständnis des Emittenten. Damit unterliegen Mehrstimmrechtsaktionäre in der nichtbörsennotierten Gesellschaft dem Risiko, gegen ihren Willen dem Minderheitenschutzregime börsennotierter Gesellschaften unterworfen zu werden. Dadurch wird die Erweiterung der Gestaltungsfreiheit in der nichtbörsennotierten Gesellschaft untergraben. Auch dieser Weg ist freilich gangbar, nicht zuletzt aus Anlegerschutzerwägungen. Jedoch bestehen auch insoweit Zweifel, wie bewusst er eingeschlagen wurde. Die Alternative bestünde darin, § 135a Abs. 1 Satz 1 AktG-E auf Gesellschaften zu beschränken, deren Aktien mit Zustimmung des Emittenten in den Handel im Freiverkehr einbezogen sind.

3. Pflichtangebot nach Erlöschen der Mehrstimmrechte?

Aus Sicht der Übernahmepraxis wirft der Entwurf eine Reihe von Detailfragen auf (siehe nur Denninger/von Bülow, AG 2023, 417). Explizit adressiert die Entwurfsbegründung indessen die Folgen des passiven Kontrollerwerbs infolge des Erlöschens von Mehrstimmrechten. Sie verweist darauf, dass „in derartigen Fällen eine Befreiung von den übernahmerechtlichen Pflichten […] gemäß § 37 WpÜG i.V.m. § 9 Satz 1 Nummer 5 WpÜG-Angebots-VO möglich [ist]“. Sie ist indes regelmäßig nicht gerechtfertigt: Das Erlöschen der Mehrstimmrechte und der damit verbundene relative Stimmzuwachs der einfachstimmberechtigten Aktionäre ist nach der Konzeption des Entwurfs sehr wohl erwartbar. Unsicherheiten bestehen allein über den Zeitpunkt.

4. Verhältnis zum Konzernrecht

Das Konzernrecht ist gleichsam der Elefant im Raum der Diskussion über eine Minderheitskontrolle qua Mehrstimmrecht. Denn es steht zu vermuten, dass die Anwendung des Konzernrechts gerade jene Gründer abschrecken dürfte, die der Entwurf durch die Bereitstellung von Mehrstimmrechten gerade zum Börsengang ermutigen möchte. Für die Annahme eines beherrschenden Einflusses genügt allerdings die Möglichkeit, „für einen längeren Zeitraum Beschlüsse mit einfacher Mehrheit durchzusetzen“ (BGHZ 135, 107). Die entscheidende Frage lautet daher, ob ein kontrollierender Mehrstimmrechtsaktionär dem konzernrechtlichen Begriff des „Unternehmens“ im Sinne der §§ 15 ff. AktG unterfällt. Nach der gefestigten Rechtsprechung des BGH „ist ein Aktionär dann Unternehmen im konzernrechtlichen Sinne, wenn er neben der Beteiligung an der Aktiengesellschaft anderweitige wirtschaftliche Interessenbindungen hat, die nach Art und Intensität die ernsthafte Sorge begründen, er könne wegen dieser Bindung seinen aus der Mitgliedschaft folgenden Einfluss auf die Aktiengesellschaft zu deren Nachteil ausüben.“ (BGHZ 148, 123). Zugleich geht die herrschende Meinung davon aus, dass der Unternehmensbegriff jene Privataktionäre privilegiert, deren unternehmerische Interessen sich in der Wahrnehmung der Beteiligung an einer Aktiengesellschaft beschränken. Danach wären zumindest kontrollierende Mehrstimmrechtsaktionäre, die (i) ihre Aktien persönlich halten und (ii) neben der Beteiligung an der Gesellschaft über keine wesentlichen anderweitigen wirtschaftlichen Interessenbindungen verfügen, nicht als herrschende Unternehmen zu qualifizieren. Zuletzt ist dieser Unternehmensbegriff allerdings wieder unter Druck geraten (siehe nur J. Vetter, 50 Jahre Aktienkonzernrecht, 2015, S. 231, 239).

Will der Gesetzgeber Mehrstimmrechtsaktionäre mit Blick auf die Schutzmechanismen des § 135a AktG-E von den konzernrechtlichen Vorschriften ausnehmen, sollte er dies zumindest in den Gesetzgebungsmaterialen klarstellen. Rechtspolitisch ließe sich ein safe harbor jedenfalls für jene Personen rechtfertigen, die auch im Fokus des Entwurfs stehen: Maßgebliche Ideengeber, die in der Wachstumsphase nach dem Börsengang die Kontrolle über die Strategie „ihres“ Unternehmens behalten wollen und deshalb neben der Beteiligung an der Gesellschaft über keine wesentlichen anderweitigen wirtschaftlichen Interessenbindungen verfügen. Ein solcher Ansatz würde noch an Überzeugungskraft gewinnen, wenn der Entwurf noch stärker auf die Governance-Risiken der Mehrstimmrechtsaktien reagierte (oben I.5.).